一家好的精品投行,或者說受到PE/VC歡迎的精品投行,一定足夠了解創業公司的所處市場和賽道,也足夠了解創業公司本身,同時還要能夠精準匹配投資人的需求,讓投資人看到創業公司的價值。

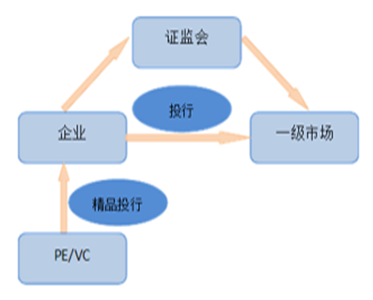

正如我們之前文章提到的,精品投行服務著資產端(企業)和資金端(PE/VC等金主)。

今天我們就再來聊一聊精品投行對于PE等投資機構的意義~

有人可能會說,PE/VC等專業化的投資機構,本身具有很強的盡職調查、估值定價和商業談判等專業能力,精品投行與PE機構的合作,應當如何切入,或者說如何發揮自己的比較優勢呢?

我們認為,精品投行之于PE,其功能定位應當是“參謀長”的角色,也就是專注于信息的收集、匯總和分析,以及在投融資雙方之間承擔(投前和投后)的持續性溝通、聯絡和協調工作,降低PE投資的交易成本,使其能夠集中于“投資決策”這一核心競爭力。

首先,中國的股權投資,無論在地域分布還是行業分布上,都是較分散的,特別是隨著創業板、新三板等多層次資本市場的不斷發展,以及更宏觀層面上“縣域經濟”乃至“鄉鎮經濟”的壯大。為了對一家創業企業進行盡職調查,原本西裝革履、衣冠楚楚的PE投資經理們,走出北上廣深高大上寫字樓的格子間,“上山下鄉”奔波于途,越來越成為PE投資的“新常態”。

因此投資人很難在地域上和行業上進行完美覆蓋,這種情況下就非常需要精品投行這樣的第三方專業機構來為投資機構提供有針對性的專業化服務。

做為優秀的精品投行,要服務好這些機構投資者,就需要知道哪些基金喜歡看什么領域,具體偏好是什么,這樣才能實現項目的精準推送,以達到更好的信息匹配。

換句話說,一家好的精品投行可以成為PE和VC聚合水準之上的項目的管道;或者說在創投市場中投融資雙方的對接渠道,將恰當的項目匹配給合適的PE投資人。

由于PE自身的投資者結構、人才結構等方面的原因,國內PE機構在“募投管退”四個主要業務環節中,重“募投”,輕“投后管理”的現象普遍存在。而在“退出”環節,企業什么時候上市,選擇什么市場上市,借由“上市對賭”等投資條款的運用,PE話語權越來越重要。但是也不可避免地與企業家之間產生矛盾和分歧,而這也正是精品投行發揮PE與企業家之間溝通協調作用的意義所在。

精品投行可以協助PE對被投企業進行投后管理和增值服務,可以在利用對證券市場的熟悉,在上市規劃和進程等方面提出專業意見,協調各方利益關系。

一家好的精品投行,或者說受到PE/VC歡迎的精品投行,一定足夠了解創業公司的所處市場和賽道,也足夠了解創業公司本身,同時還要能夠精準匹配投資人的需求,讓投資人看到創業公司的價值。

同時,要有專業的財務方面和法律方面的知識,并具備必要的撮合能力來協助解決交易過程中的種種問題。

最近這一兩年,PE投資的熱點和風口變化非常快,以至于坊間流傳一個段子:這一輪O2O投資浪潮中,團購的投資機會是以年計,共享專車則是以月計,而到共享單車,競爭格局將在數十天的時間內被奠定,這其中雖然也不乏個別PE機構心態浮躁,一味追逐熱點的弊端。但也反映出,在這個快速變化的市場環境中,PE機構需要有一個幫手,來協助他們快速地與標的企業建立信任關系,快速地完成盡職調查,以及各種投資文件,而PE本身則需要更專注于在不確定條件下的快速決策。

精品投行可以部分解放投資人的生產力: 不僅僅是項目資源的推送,精品投行還可以幫投資人快速搜集到市場上一些重要信息。畢竟精品投行做的就是有信息差異的市場(在可見的幾年內信息差應該還會存在),所以信息匯集量是比較多的,特別某些可以深挖行業的精品投行,是行業動態和業內信息的匯聚地。所以很多不喜歡過多投入時間進行社交,但具備產業背景和行業知識的投資人可以通過精品投行持續獲得市場上最重要的信息流。

同時,精品投行也可以幫助投資人分擔很多前期工作,畢竟投資人的核心競爭力是對信息的判斷而不是收集,所以部分收集信息的工作可以交給精品投行來做。

除此之外,公司內部上會時需要準備的一些材料,精品投行也可以輔助完成(節省投資人很多時間),比如B輪以后整理數據做模型是最基本的協助準備工作,而早期投資階段則可以幫投資人掃清賽道,了解競品。

精品投行本質上起到了分走一部分PE工作量的作用,使得PE團隊人員工作效率更高。這主要體現在:渠道方面以及初期項目過濾的工作。如果說PE過去要從渠道建設、初期篩選,到最終判斷、投后管理等參與全程工作的話,精品投行的存在可以在前面兩個節點上提供非常大的幫助。

因為,渠道工作和初期篩選本身是比較流程化的事情,PE機構高工資資深人士去做非常不經濟。反過來看,這導致PE機構因為人員成本高,往往很難承受大規模的團隊建設成本,渠道能力總是不夠。

但這方面精品投行可以做到,并具有規模經濟性。這樣一來,精品投行可以用體系化的標準流程,配合工作年限和成本無需太高的工作人員,來完成項目渠道獲取、初期篩選的工作。PE內部的資深人士,更多可以從事最終判斷和投行管理這些價值更高的工作,從而實現PE投資業務鏈條中的成本替代,這樣的生態模式才是較為合理的。

機構通過線下活動也能獲取大量早期項目,這是現實中的趨勢的演化。現在做得不錯的精品投行,流程都走得非常漂亮。這是什么意思呢?也就是說,并購交易中所涉及的盡職調查等工作,有相應的財務、法務團隊幫助機構了解交易對手,避免交易風險。

具體到新三板市場,掛牌公司的行業特點決定了研究人員不能走A股的思路,在一個尚未成熟的海量機會的市場中,精品投行要有自己的投資邏輯和賽道研究,給小型PE機構提供引導。要讓機構信任你,而不是讓機構覺得你純粹是想撮合一筆交易。要有一定的第三方視角,因為精品投行自身具備行業的前瞻性 。

而單從對行業的認知層面來看,當然這屬于個人意見,好的精品投行見過的細分領域項目絕對大過任何一個一流機構的分析師。所以,能夠很系統地梳理出產業鏈譜圖以及各模式的優劣勢所在,這也是投資人關心的。

除了單獨的投資項目,投資人還能從中獲取相對的增值服務。這點是其他機構沒辦法、也沒有精力和能力做的,這同樣是一個精品投行的真正的核心競爭力所在。